Льготное лекарственное обеспечение в I полугодии 2019 г.

- Новости /

-

2715

За 1-е полугодие 2019 года в рамках программы ЛЛО, согласно данным аудита льготного лекарственного обеспечения фармацевтического рынка России (ОНЛС, ВЗН и РЛО), проводимого компанией DSM Group (АО «Группа ДСМ»), было закуплено 113,8 млн упаковок лекарственных препаратов на сумму 143,4 млрд рублей (аналитические данные отражают факты оплаты и поставки исполненных за 1 полугодие 2019 года контрактов), что на 31,1% больше в стоимостном выражении, чем за аналогичный период 2018 года, и на 25,1% больше в натуральном эквиваленте.

ВЗН

В проекте бюджета программы ВЗН на 2019-2021 годы предусмотрено увеличение финансирования по программе высокозатратных нозологий с учётом расширения данной программы с 2019 года до 12 нозологических форм на 12 млрд рублей (согласно данным Минздрава РФ).

Ёмкость сегмента ВЗН за первые шесть месяцев 2019 года составила 2,3 млн упаковок стоимостью 33,0 млрд рублей. По сравнению с 1-м полугодием прошлого года объём закупок лекарственных средств вырос на 28,8% в рублёвом выражении. При этом количество закупленных упаковок сократилось на 8,4%.

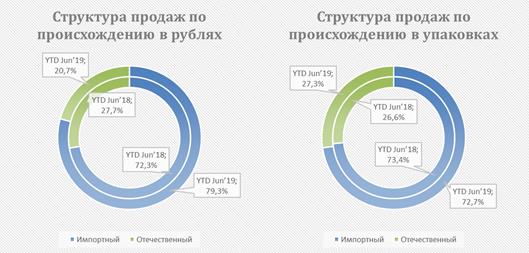

Доля российских компаний в структуре закупок сократилась. За год удельный вес отечественных препаратов из перечня высокозатратных нозологий снизился на 7,0% — до 20,7% в рублях и незначительно вырос — на 0,7% до 27,3% в упаковках. Изменение структуры закупок в пользу зарубежных ЛП обусловлено разнонаправленной динамикой продаж импортных препаратов (+41,3%) и российских лекарств (-3,7%). Также повлияли и продажи новых МНН, включённых в программу в 2019 году.

Несмотря на это, стоит отметить, что по некоторым МНН происходит заметное переключение на отечественные средства. Так, например, при закупках МНН «Циклоспорин» предпочтение было отдано российскому препарату «Оргаспорин» (производитель «Фармасинтез») вместо зарубежных препаратов «Экорал», «Сандиммун», «Панимун» и «Рестасис». Доля компании «Фармасинтез» в поставках препаратов с действующим веществом «Циклоспорин» за 1-е полугодие 2019 года составила 48,3% в стоимостном выражении.

В целом по программе льготного лекарственного обеспечения по итогам 1-го полугодия 2019 года доля препаратов отечественного производства в натуральном выражении составила 64,8% против 62,6% в январе-июне 2018 года. Зарубежные средства обладают более высокой стоимостью: одна упаковка препарата импортного производства обошлась государству при закупке в 3 114 рублей, в то время как российские лекарственные средства обошлись в 6 раз дешевле – 511 рублей. В результате такой разницы в цене импортные компании опередили отечественные по объёму закупок в стоимостном выражении (76,8% против 23,2%).

С января 2019 года список лекарств, закупаемых по программе ВЗН, пополнился шестью международными непатентованными наименованиями: это «Адалимумаб», «Галсульфаза», «Идурсульфаза», «Ларонидаза», «Тоцилизумаб», «Экулизумаб». За первые 6 месяцев 2019 года объём закупок новых МНН составил 86,2 тыс. упаковок стоимостью 6,5 млрд рублей. При сравнении с закупками данных наименований в программе ОНЛС годом ранее, объём реализации вырос на 261,1% в натуральном и на 356,9% в рублёвом эквиваленте.

ТОП-10 МНН в программе ВЗН в стоимостном выражении за 1-е полугодие 2019 года

|

Рейтинг |

МНН |

Объём закупок, млн руб. YTD Jun’19 |

Доля, % YTD Jun’19 |

Прирост, % YTD Jun’19 / YTD Jun’18 |

|

|

1 |

Леналидомид |

6 802,8 |

20,6% |

79,0% |

|

|

2 |

Ритуксимаб |

2 131,8 |

6,5% |

-13,1% |

|

|

3 |

Фактор свёртывания крови VIII |

2 105,9 |

6,4% |

-8,0% |

|

|

4 |

Экулизумаб |

2 088,9 |

6,3% |

new |

|

|

5 |

Идурсульфаза |

1 776,8 |

5,4% |

new |

|

|

6 |

Интерферон бета-1a |

1 665,4 |

5,0% |

-40,7% |

|

|

7 |

Октоког альфа |

1 400,9 |

4,2% |

48,9% |

|

|

8 |

Антиингибиторный коагулянтный комплекс |

1 298,5 |

3,9% |

33,4% |

|

|

9 |

Натализумаб |

1 144,5 |

3,5% |

-28,0% |

|

|

10 |

Эптаког альфа активированный |

1 122,0 |

3,4% |

17,6% |

В январе-июне 2019 года закупки шести МНН из ТОП-10 выросли относительно аналогичного периода прошлого года. Наибольший прирост продемонстрировало МНН «Леналидомид» (+79,0%). В рейтинг попали два новых МНН «Экулизумаб» (доля 6,3%) и «Идурсульфаза» (5,4%). Максимальный темп снижения у наименования «Интерферон бета-1a» (-40,7%) и «Натализумаб» (-28,0%).

В программе «12 нозологий» на данный момент представлены препараты от 42 фирм. В рейтинге корпораций за 1-е полугодие 2019 года первую строчку заняла иностранная компания Celgene, в портфеле которой только один бренд – иммунодепрессивное средство «Ревлимид». Все фирмы, вошедшие в рейтинг по стоимостному объёму закупок, кроме Johnson & Johnson (-25,2%), показали рост. Отрицательную динамику американскому фармпроизводителю обеспечили моноклональные антитела «Тизабри» (-28,0%). Наиболее заметное увеличение продаж показала японская корпорация Takeda – на 705,1% за первые 6 месяцев 2019 года относительно января-июня 2018 года. Данная корпорация представлена в ВЗН двумя лекарственными препаратами – ферментом «Элапраза» и средством лечения болезни Гоше «Вприв».

ТОП-10 производителей в программе ВЗН в стоимостном выражении за 1-е полугодие 2019 года

|

Рейтинг |

Производитель |

Объём закупок, млн руб. YTD Jun’19 |

Доля, % YTD Jun’19 |

Прирост, % YTD Jun’19 / YTD Jun’18 |

|

1 |

Celgene |

6 802,8 |

20,6% |

79,0% |

|

2 |

Генериум |

4 107,8 |

12,4% |

30,2% |

|

3 |

Baxter |

3 372,8 |

10,2% |

8,8% |

|

4 |

Биокад |

2 610,1 |

7,9% |

6,8% |

|

5 |

Takeda |

2 026,9 |

6,1% |

705,1% |

|

6 |

Octapharma |

1 967,8 |

6,0% |

18,7% |

|

7 |

F.Hoffmann-La Roche |

1 293,5 |

3,9% |

73,7% |

|

8 |

Alexion Pharma |

1 253,8 |

3,8% |

new |

|

9 |

Johnson & Johnson |

1 210,2 |

3,7% |

-25,2% |

|

10 |

Astellas |

1 012,3 |

3,1% |

65,3% |

В 1-м полугодии 2019 года по программе ВЗН были осуществлены закупки 83 брендов. На ТОП-10 наименований по объёму продаж в стоимостном выражении в программе «12 нозологий» приходится около 55,2%, а на ТОП-20 – 76,9%.

ТОП-10 брендов в стоимостном выражении в программе ВЗН за 1-е полугодие 2019 года

|

Рейтинг |

Бренд |

Объём закупок, млн руб. YTD Jun’19 |

Доля, % YTD Jun’19 |

Прирост, % YTD Jun’19 / YTD Jun’18 |

|

1 |

Ревлимид |

6 802,8 |

20,6% |

79,0% |

|

2 |

Элапраза |

1 776,8 |

5,4% |

new |

|

3 |

Ацеллбия |

1 452,4 |

4,4% |

-15,4% |

|

4 |

Адвейт |

1 400,9 |

4,2% |

48,9% |

|

5 |

Фейба |

1 298,5 |

3,9% |

33,4% |

|

6 |

Солирис |

1 253,8 |

3,8% |

new |

|

7 |

Тизабри |

1 144,5 |

3,5% |

-28,0% |

|

8 |

Октанат |

1 034,5 |

3,1% |

22,0% |

|

9 |

Октофактор |

1 031,3 |

3,1% |

-30,8% |

|

10 |

Коагил |

1 014,5 |

3,1% |

14,3% |

За год в рейтинге произошли существенные перестановки. Первое место за собой сохранил иммунодепрессивный препарат импортного производителя Celgene – «Ревлимид», нарастив объём реализации на 79,0%. В ТОП-10 брендов в январе-июне 2019 года вошли два новых препарата – «Солирис» производства Alexion Pharma (6-я строчка) и «Элапраза» от компании Takeda (2-е место). У всех лекарственных средств за исключением гемостатика «Октофактор» (-30,8%) и моноклональных антител «Тизабри» (-28,0%) и «Ацеллбия» (-15,4%) выросли закупки.

ТОП-10 брендов по натуральному объёму значительно отличается от стоимостного рейтинга. Лидером в январе-июне 2019 года стал ингибитор кальциневрина «Адваграф» с долей рынка 11,9% производства компании Astellas. Кроме того, в рейтинг попал новый бренд: иммунодепрессивное средство «Оргаспорин» производства отечественной корпорации «Фармасинтез».

ТОП-10 брендов в натуральном выражении в программе ВЗН за 1-е полугодие 2019 года

|

Рейтинг |

Бренд |

Объём закупок, тыс. упак. YTD Jun’19 |

Доля, % YTD Jun’19 |

Прирост, % YTD Jun’19 / YTD Jun’18 |

|

1 |

Адваграф |

271,8 |

11,9% |

38,1% |

|

2 |

Октанат |

169,4 |

7,4% |

32,4% |

|

3 |

Адвейт |

129,7 |

5,7% |

35,3% |

|

4 |

Бериате |

95,6 |

4,2% |

38,8% |

|

5 |

Пульмозим |

95,0 |

4,1% |

-2,5% |

|

6 |

Октофактор |

89,9 |

3,9% |

-36,8% |

|

7 |

Оргаспорин |

79,4 |

3,5% |

new |

|

8 |

Реддитукс |

78,0 |

3,4% |

-15,8% |

|

9 |

Гемофил |

77,5 |

3,4% |

123,5% |

|

10 |

Ребиф |

75,4 |

3,3% |

-42,2% |

Закупки шести препаратов ТОП-10 в упаковках увеличились. Максимальный прирост продаж за первое полугодие 2019 года показали гемостатики «Гемофил» (+123,5%) от компании Baxter и «Бериате» (+38,8%) производства CSL Behring. Наибольший темп снижения у цитокина «Ребиф» (-42,2%) от фирмы Merck & Co и у отечественного гемостатического средства «Октофактор» (-36,8%) компании «Генериум».

ОНЛС

Объём государственных закупок по программе ОНЛС в 1-м полугодии 2019 года составил 47,1 млн упаковок на сумму 37,5 млрд рублей. В итоге в аптеки для льготных категорий граждан было завезено на 14,5% упаковок медикаментов больше, чем за аналогичный период 2018 года. В рублях также наблюдался рост объёма закупленных лекарств на 27,3%.

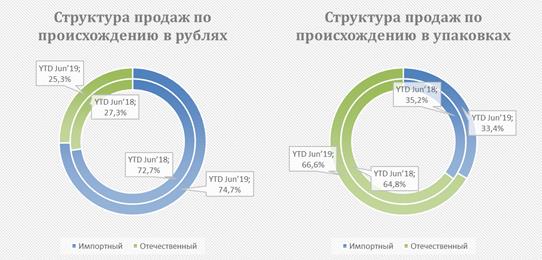

При анализе структуры подпрограммы ОНЛС по происхождению можно также увидеть сокращение удельного веса российских препаратов. Отечественные препараты за год снизили своё присутствие на рынке на 1,6% в рублях до 25,3%, при этом в упаковках доля выросла на 1,8% до 66,6%.

В январе-июне 2019 года в программе участвовала 331 фирма-производитель. Рейтинг корпораций по ОНЛС в основном представлен иностранными компаниями. Исключение составляют фирмы, занявшие 6-ю и 9-ю строчку, – «Натива» и «Биокад». Все производители показали увеличение продаж: наибольший темп прироста продемонстрировал лидер – корпорация Novartis (+85,7%). В ассортименте у компании 73 бренда. Основную роль в росте закупок препаратов фирмы сыграли противовоспалительное антибронхоконстрикторное средство «Ксолар» (+2289,2%) и иммунодепрессант «Иларис» (+1 523,1%).

ТОП-10 производителей в программе ОНЛС в стоимостном выражении за 1-е полугодие 2019 года

|

Рейтинг |

Производитель |

Объём закупок, млн руб. YTD Jun’19, |

Доля, % YTD Jun’19 |

Прирост, % YTD Jun’19 / YTD Jun’18 |

|

1 |

Novartis |

2 897,2 |

7,7% |

85,7% |

|

2 |

Sanofi |

2 836,0 |

7,6% |

8,7% |

|

3 |

Novo Nordisk |

2 580,8 |

6,9% |

14,9% |

|

4 |

Johnson & Johnson |

2 528,2 |

6,8% |

75,2% |

|

5 |

AstraZeneca UK |

2 127,2 |

5,7% |

23,4% |

|

6 |

Натива |

1 765,6 |

4,7% |

3,3% |

|

7 |

Pfizer |

1 326,9 |

3,5% |

66,5% |

|

8 |

F.Hoffmann-La Roche |

1 232,7 |

3,3% |

40,0% |

|

9 |

Биокад |

1 232,4 |

3,3% |

23,2% |

|

10 |

GlaxoSmithKline |

833,8 |

2,2% |

45,1% |

В целом по программе ОНЛС за первые 6 месяцев 2019 года государство закупило 1 946 различных брендов лекарственных препаратов.

В рейтинг по стоимостному объёму вошли только импортные ЛП. Суммарно доля ТОП-10 брендов составляет 20,2%. Девять брендов из десяти нарастили свой объём закупок по сравнению с январём-июнем 2018 года. Наибольший прирост был отмечен у иммуномодулирующего средства «Плегриди» (+540,6 млн руб.) корпорации Johnson & Johnson. Падение отмечено только у аналога инсулина длительного действия «Лантус» (-15,8%) компании Sanofi.

ТОП-10 брендов в программе ОНЛС в стоимостном выражении за 1-е полугодие 2019 года

|

Рейтинг |

Бренд |

Объём закупок, млн руб. YTD Jun’19 |

Доля, % YTD Jun’19 |

Прирост, % YTD Jun’19 / YTD Jun’18 |

|

1 |

Туджео Солостар |

1 512,5 |

4,0% |

21,0% |

|

2 |

Новорапид |

914,3 |

2,4% |

16,6% |

|

3 |

Левемир |

891,7 |

2,4% |

20,7% |

|

4 |

Афинитор |

738,2 |

2,0% |

29,0% |

|

5 |

Иларис |

662,9 |

1,8% |

1 523,1% |

|

6 |

Имбрувика |

611,1 |

1,6% |

7,7% |

|

7 |

Хумалог |

607,4 |

1,6% |

29,4% |

|

8 |

Энбрел |

548,3 |

1,5% |

26,6% |

|

9 |

Плегриди |

541,1 |

1,4% |

113 997,5% |

|

10 |

Лантус |

540,3 |

1,4% |

-15,8% |

Региональная льгота

По оценкам компании DSM Group, объём региональной программы сопоставим с федеральной. В первом полугодии 2019 года ёмкость регионального льготного сегмента составила 72,9 млрд рублей, или 64,4 млн упаковок лекарственных средств. Относительно аналогичного периода 2018 года закупки препаратов выросли на 34,3% в стоимостном выражении и на 36,0% в натуральном эквиваленте.

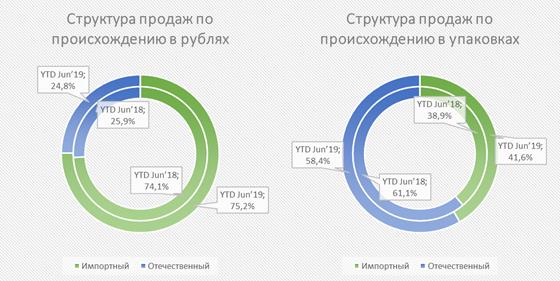

В региональной программе доля отечественных препаратов снизилась на 2,7% относительно января-июня 2018 года, и составила 58,4% в упаковках. Благодаря более низкой стоимости российские лекарства занимают в рублях только 24,8% от объёма закупок (-1,0%).

Средневзвешенная стоимость одной упаковки российского средства составила 482 рубля, при этом лекарства иностранного производства в среднем стоили дороже в 4 раза – 2 045 рублей.

ТОП-10 производителей в программе «Региональная льгота» в стоимостном выражении за 1-е полугодие 2019 года

|

Рейтинг |

Производитель |

Объём закупок, млн руб. YTD Jun’19 |

Доля, % YTD Jun’19 |

Прирост, % YTD Jun’19/ YTD Jun’18 |

|

1 |

Sanofi |

6 232,6 |

8,5% |

38,5% |

|

2 |

Novartis |

4 689,2 |

6,4% |

54,9% |

|

3 |

Novo Nordisk |

4 474,1 |

6,1% |

16,6% |

|

4 |

Johnson & Johnson |

3 441,7 |

4,7% |

13,1% |

|

5 |

AstraZeneca UK |

3 114,0 |

4,3% |

26,1% |

|

6 |

Натива |

2 899,2 |

4,0% |

41,3% |

|

7 |

Pfizer |

2 853,8 |

3,9% |

69,9% |

|

8 |

Alexion Pharma |

2 689,3 |

3,7% |

-9,3% |

|

9 |

GlaxoSmithKline |

2 452,6 |

3,4% |

78,3% |

|

10 |

F.Hoffmann-La Roche |

2 142,2 |

2,9% |

42,9% |

В 1-м полугодии 2019 года в региональной программе закупались препараты от 605 производителей. Рейтинг компаний преимущественно представлен иностранными корпорациями. У всех компаний, за исключением Alexion Pharma (-9,3%), в текущем году выросли закупки. Максимальный темп прироста продемонстрировали производители GlaxoSmithKline и Pfizer (+78,3% и +69,9% соответственно).

Российская фирма «Натива» укрепила свои позиции (+2 строчки) за счёт прироста объёма реализации на 41,3%. Положительную динамику корпорации обеспечили противоопухолевые средства «Пеметрексед» (+4 926,5%) и «Сорафениб» (+508,6%).

В целом за первые шесть месяцев 2019 года регионы закупили 3 152 различных бренда лекарственных препаратов (8 113 полных наименований).

Рейтинг брендов в рублях представлен только зарубежными препаратами. Суммарно доля ТОП-10 марок составляет 20,5%. Девять из десяти брендов увеличили свои объёмы закупок по сравнению с январём-июнем 2018 года. Отрицательная динамика отмечена у иммунодепрессивного средства «Солирис» (-15,5%) производства Alexion Pharma. При этом наибольший прирост закупок был отмечен у гипогликемического средства «Хумалог» (+149,3%) и гемостатика «Энплейт» (+123,4%).

ТОП-10 брендов в программе «Региональная льгота» в стоимостном выражении за 1-е полугодие 2019 года

|

Рейтинг |

Бренд |

Объём закупок, млн руб. YTD Jun’19 |

Доля, % YTD Jun’19 |

Прирост, % YTD Jun’19 / YTD Jun’18 |

|

1 |

Туджео Солостар |

2 696,3 |

3,7% |

69,9% |

|

2 |

Солирис |

2 504,8 |

3,4% |

-15,5% |

|

3 |

Левемир |

1 708,2 |

2,3% |

2,7% |

|

4 |

Имбрувика |

1 518,7 |

2,1% |

2,5% |

|

5 |

Новорапид |

1 425,0 |

2,0% |

49,6% |

|

6 |

Хумира |

1 131,2 |

1,6% |

33,3% |

|

7 |

Хумалог |

1 045,5 |

1,4% |

149,3% |

|

8 |

Энплейт |

1 019,2 |

1,4% |

123,4% |

|

9 |

Лантус |

1 015,9 |

1,4% |

9,3% |

|

10 |

Афинитор |

923,7 |

1,3% |

33,5% |

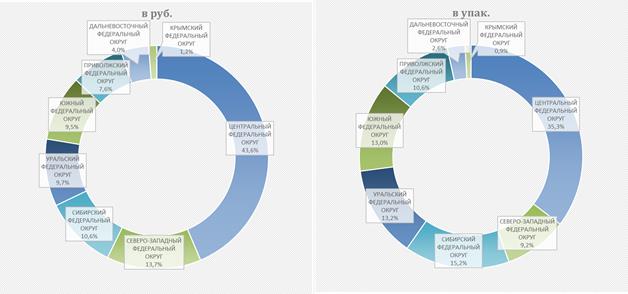

Центральный федеральный округ лидирует по уровню закупок лекарств в денежном выражении – 43,6%. С огромным разрывом 2-е и 3-е место заняли Северо-Западный (доля 13,7%) и Сибирский округа (10,6%).

Снижение объёма закупок лекарственных препаратов произошло только в Приволжском ФО (-6,5%). Наибольший темп прироста принадлежит Северо-Западному (+119,8%) и Уральскому регионам (+54,5%).

Рейтинг федеральных округов в программе «Региональная льгота» в стоимостном выражении за 1-е полугодие 2019 года

Источник: dsm.ru

.png)