R&D — дорого, рискованно… и весьма перспективно

- Новости /

-

8118

В кризисный период в условиях тотальной экономической рецессии на мировом рынке R&D-сегмент продолжал демонстрировать завидную активность, планомерно наращивая бюджеты. При этом развитие данного сегмента мирового рынка весьма неоднородно в географическом аспекте. В Европе совокупный объем расходов на R&D увеличился лишь на 2%, в США — на 1,8%, в то время как для Японии этот показатель составил +26%. Неуклонно растет интерес игроков мирового рынка R&D к сегменту биотехнологий. В настоящей публикации речь пойдет о лидерах по объему расходов на R&D на мировом фармацевтическом и биофармацевтическом рынке в контексте изменяющихся экономических условий, а также новых требований рынка.

В кризисный период в условиях тотальной экономической рецессии на мировом рынке R&D-сегмент продолжал демонстрировать завидную активность, планомерно наращивая бюджеты. При этом развитие данного сегмента мирового рынка весьма неоднородно в географическом аспекте. В Европе совокупный объем расходов на R&D увеличился лишь на 2%, в США — на 1,8%, в то время как для Японии этот показатель составил +26%. Неуклонно растет интерес игроков мирового рынка R&D к сегменту биотехнологий. В настоящей публикации речь пойдет о лидерах по объему расходов на R&D на мировом фармацевтическом и биофармацевтическом рынке в контексте изменяющихся экономических условий, а также новых требований рынка. Топ-15 R&D-бюджетов в Большой Фарме

Важность инновационного сегмента фармацевтического рынка лежит в двух пересекающихся плоскостях — экономическая отдача для компаний и насыщение рыночных ниш с неудовлетворенным спросом на лекарства.

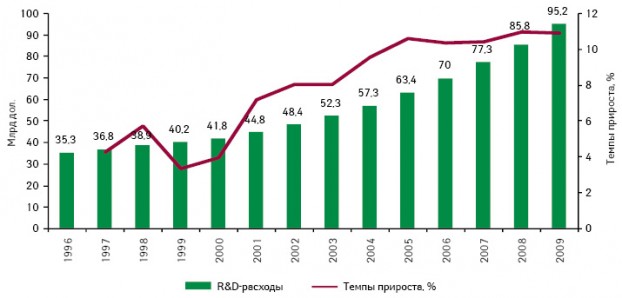

По итогам 2009 г. мировой R&D-бюджет достиг 95,2 млрд дол. США, превысив аналогичный показатель предыдущего года на 11% (рисунок). В течение 2004–2009 г. темпы прироста инвестиций в R&D сохраняют стабильность на уровне 10–11% в год.

Рисунок. 1 Объем расходов на R&D в Большой Фарме в 1996—2009 гг.

Представляем нашим читателям рейтинг крупнейших R&D-бюджетов фармацевтических компаний по итогам 2009 г., опубликованный в декабре текущего года на сайте www.fiercepharma.com.

Компания «Roche» является вторым по величине инвестором в R&D-сегмент в мире и абсолютным лидером по объему R&D-расходов в фармацевтическом секторе (табл. 1). Так, в 2009 г. R&D-бюджет компании составил 8,7 млрд дол., или 9% мировых расходов на R&D. Одним из значимых в 2010 г. событий для «Roche» стала приостановка разработки препарата окрелизумаб для лечения ревматоидного артрита, на который возлагались значительные надежды. Затем неудача постигла препарат таспоглютид — аналог глюкагоноподобного пептида-1 (GLP-1), предназначенный для лечения сахарного диабета II типа. Таким образом, риск R&D-расходов в отношении этих препаратов оказался неоправданным.

Таблица 1. Топ-15 R&D-бюджетов фармацевтических компаний в 2009 г.

| № п/п | Компания | Объем R&D-расходов, млрд дол. | Темпы прироста/убыли, % | Доля R&D-расходов в доходе компании, % |

| 1 | Roche | 8,7 | 9,1 | 19,4 |

| 2 | Pfizer | 7,4 | -2,4 | 15,5 |

| 3 | Novartis | 7,06 | 2,5 | 16,7 |

| 4 | Johnson&Johnson | 6,66 | -7,8 | 11,3 |

| 5 | Sanofi-aventis | 6,25 | 0,2 | 15,3 |

| 6 | GlaxoSmithKline | 5,59 | 9,5 | 12,8 |

| 7 | Merck&Co. | 5,58 | 21,6 | 21,3 |

| 8 | Takeda Pharmaceuticals | 4,64 | 64,3 | 29,5 |

| 9 | AstraZeneca | 4,23 | -12 | 13,5 |

| 10 | Eli Lilly | 4,13 | 12,6 | 19,8 |

| 11 | Bristol-Myers Squibb | 3,48 | 1,7 | 16,9 |

| 12 | Boehringer Ingelheim | 3,03 | 5 | 17,4 |

| 13 | Abbott Laboratories | 2,61 | 2 | 8,9 |

| 14 | Daiichi Sankyo | 1,89 | 12,9 | 21,9 |

| 15 | Astellas Pharma | 1,63 | 18,3 | 16,5 |

На 2012 г. R&D-бюджет «Pfizer» прогнозируется на уровне 8 млрд дол. Как показывает опыт, значительная часть расходов на R&D неоправданна, поэтому крупнейшие фармкомпании зачастую прибегают к аутсорсингу в этой сфере, заключая союзы и партнерские соглашения относительно разработки и коммерциализации потенциальных препаратов с узкоспециализированными инновационными компаниями. Напомним, что препарат компании «Pfizer» Dimebon® (латрепирдин) для лечения болезни Альцгеймера потерпел неудачу на III фазе клинических исследований. В настоящее время ведущая роль в стратегии компании отводится развивающимся фармацевтическим рынкам, в частности Китаю.

Азиатский регион также в центре внимания R&D- активности «Novartis». К 2013 г. компания планирует выведение на китайский рынок новых противоопухолевых препаратов. В настоящее время ведется активное сотрудничество с китайским государственным управлением по контролю за качеством пищевых продуктов и лекарственных средств в отношении определения реальных потребностей населения страны в этой терапевтической сфере.

Амбициозные планы «Johnson &Johnson» по диверсификации продуктового портфеля реализовались в приобретении «Crucell», специализирующейся на разработке, производстве и коммерциализации вакцин, что может в значительной степени повлиять на место компании на европейском фармрынке.

Компания «sanofi-aventis» уделяет значительное внимание R&D-деятельности. В 2009 г. на ее счету числилось 49 препаратов в активной разработке, в том числе 17 — в III фазе клинических исследований и ожидающих одобрения регуляторных органов.

Топ-15 R&D-бюджетов в сфере биофармации

В течение последних нескольких лет на мировом фармрынке наблюдались значительные изменения в R&D-сегменте. Фармкомпании в поисках новых перспективных решений для своих продуктовых портфелей зачастую обращают свой взор в сторону биотехнологий, и экспансия в этот сегмент рынка, как правило, осуществляется посредством слияний и поглощений, а также заключения лицензионных соглашений с биотехнологическими компаниями на разработку, производство и коммерциализацию новых продуктов.

Примечательно, что в среднем доля R&D-расходов в доходе фармкомпаний составляет около 17% и, как правило, не превышает 30%. Для биофармацевтического сектора диапазон по этому показателю варьирует практически безгранично.

Фармацевтический бизнес носит глобальный характер с центрами притяжения в Европе, США и Азии, в то время как родиной и центром сосредоточения биотехнологий являются США. Согласно рейтингу биофармацевтических компаний по объему R&D-бюджетов в 2009 г., опубликованному на сайте www.fiercebiotech.com, 11 из топ-15 мировых компаний расположены в США, и лишь 4 — в Японии, Австралии и Европе (табл. 2).

Таблица 2. Топ-15 R&D-бюджетов в сфере биотехнологий в Большой Фарме в 2009 г.

| № п/п | Компания | Объем R&D-расходов, млн дол. | Объем R&D-расходов, млн евро | Темпы прироста/убыли, % | Доля R&D-расходов в доходе компании, % |

| 1 | Amgen (США) | 2720 | 1990 | -5,5 | 19,6 |

| 2 | Biogen Idec (США) | 1200 | 894 | 19,7 | 29,3 |

| 3 | Gilead Sciences (США) | 849 | 620 | 29,1 | 12,7 |

| 4 | Genzyme (США) | 805 | 588 | -33 | 18,7 |

| 5 | Celgene (США) | 745 | 544 | -14,8 | 29 |

| 6 | Kyowa Hakko Kirin (Япония) | 478 | 349 | -3,8 | 11,3 |

| 7 | Vertex Pharmaceuticals (США) | 454 | 332 | 26 | 467 |

| 8 | Life Technologies (США) | 320 | 234 | 136,6 | 10,3 |

| 9 | CSL (Австралия) | 267 | 195 | 38,4 | 6,7 |

| 10 | Amylin Pharmaceuticals (США) | 172 | 126 | 17,3 | 23,8 |

| 11 | Genmab (Дания) | 123 | 90 | -35,7 | 145,7 |

| 12 | Cubist Pharmaceuticals (США) | 118 | 87 | 34,7 | 30,3 |

| 13 | Merial Animal Health (Великобритания) | 115 | 84 | 3,8 | 6,3 |

| 14 | MannKind (США) | 109 | 79 | 37,6 | — |

| 15 | Abraxis Biosciences (США) | 107 | 78 | 49,3 | 43,1 |

Так, в 2009 г. пальму первенства среди биотехнологических компаний по объему инвестиций в разработку биопрепаратов получила американская «Amgen» с бюджетом в размере 2,72 млрд дол. (1,99 млрд евро). Ярким примером успеха компании «Amgen» является препарат деносумаб, предназначенный для применения у женщин с остеопорозом в постклимактерический период.

Следует отметить, что в 2009 г. в данном рейтинге были отмечены перестановки в результате поглощения крупнейшего биотехнологического производителя «Genentech», ранее возглавлявшего этот топ-лист, фармацевтической компанией «Roche».

Для «Biogen» 2009 г. выдался довольно напряженным. Так, как было указано выше, в марте 2009 г. «Biogen» совместно с «Roche» объявили о приостановлении разработки окрелизумаба для лечения ревматоидного артрита, находящегося на последней стадии исследований. Один из наиболее продаваемых препаратов компании — Авонекс® (интерферон бета-1a), подвергся конкуренции со стороны Гиления™ (финголимод, «Novartis») для лечения рецидивирующего рассеянного склероза.

«Gilead Sciences» занимается производством противовирусных препаратов от гепатита С, гриппа, ВИЧ-инфекции и др. В 2009 г. драйверами дохода от реализации выступили такие препараты компании, применяющиеся в лечении ВИЧ/СПИДа, как Truvada® (эмтрицитабин+ тенофовир) с объемом продаж 2,49 млрд дол., Atripla® (эфавиренз, эмтрицитабин, тенофовир, «Gilead»/«Bristol-Myers Squibb») — 2,38 млрд дол., а также Viread® (тенофовира дизопроксила фумарат) для лечения хронического гепатита В, принесшего «Gilead» 668 млн дол. в 2009 г.

В 2009 г. операционный доход компании «Genzyme» составил 1,2 млрд дол. Увеличению дохода компании на 15% по сравнению с предыдущим годом способствовало выведение на рынок новых препаратов. Так, четверть совокупного дохода компании в 2009 г. обеспечил препарат Synvisc-One™ (hylan G-F 20), улучшающий скольжение суставных поверхностей, применяемый для лечения артроза коленных суставов. Также драйверами продаж выступили препараты Mozobil™ (плериксафор) — низкомолекулярный антагонист хемокинового рецептора CXCR4, и Renvela (севеламера карбонат), предназначенный для контроля количества поступающих с пищей фосфатов при хронических заболеваниях почек.

Значительную часть дохода компании «Celgene» аккумулируют препараты Ревлимид™ (леналидомид) и Thalomid (талидомид) для лечения множественной миеломы. В планах компании, специализирующейся преимущественно на разработке препаратов для лечения множественной миеломы, диверсификация продуктового портфеля за счет дополнительного охвата таких терапевтических областей, как лечение рака легкого, псориаза, воспалений кожи, псориатического артрита и др.

Вместо эпилога

R&D-бизнес характеризуется высокой прибыльностью, при этом сопряжен с высоким риском, а также значительными временными и материальными затратами. Для разработки нового препарата требуется в среднем около 10–15 лет и около 1 млрд дол. с учетом расходов на неудачные попытки (см. «Еженедельник АПТЕКА» № 13 (734) от 05.04.2010 г.). При этом новый препарат, прежде чем попасть на рынок, проходит комплекс сложных мероприятий по тестированию его безопасности и эффективности, состоящий из нескольких довольно продолжительных этапов. Для компаний весьма проблематично, когда их препараты терпят неудачу, находясь уже на финальных стадиях разработки. В таких случаях особо остро встает проблема упущенных возможностей, которая подразумевает, что потраченные средства и время могли бы быть направлены в альтернативные проекты. Однако R&D-бизнес славится тем, что конечный результат трудно прогнозируемый, о чем свидетельствуют приведенные выше примеры, — продукт может сойти с дистанции в любой момент, а может стать блокбастером, обеспечив львиную долю дохода компании-разработчика. Подобные условия работы влекут за собой высокую волатильность акций инновационных компаний, в связи с чем оценка их инвестиционной привлекательности наиболее целесообразна именно в долгосрочной перспективе.

.png)