Здоровье абстрактно, цены конкретны

- Новости /

-

9908

Для трети населения земного шара не обеспечен надлежащий доступ к лекарствам, о чем свидетельствуют данные, опубликованные на сайте ВОЗ (www.who.int). Наиболее остро эта проблема проявляется в беднейших странах Африки и Азии. Расширение доступа к лекарствам в мире потенциально может спасти около 10 млн человеческих жизней, в том числе 4 млн — в Африке и Юго-Восточной Азии.

Средний уровень расходов на лекарственные средства в странах с высоким уровнем доходов в 100 раз выше, чем с низким, — около 400 и 4 дол. США соответственно. По оценкам ВОЗ, 15% населения мира потребляет около 90% общего объема лекарств, произведенных в мире, в денежном выражении.

Доступ к медицинскому обслуживанию является основополагающим правом человека, закрепленным в международных договорах и признанным многими государствами. Однако при отсутствии справедливого распределения и надлежащего доступа к жизненно важным лекарствам это право не может быть реализовано.

В развивающихся странах в настоящее время удельный вес личных расходов населения на лекарства колеблется в рамках 25–75%, для сравнения — в странах с высоким уровнем доходов этот показатель не превышает 10%.

Свыше 90% населения стран с низким и средним уровнем доходов вынуждены оплачивать лекарства из собственного кармана ввиду недостаточного/отсутствующего механизма социального страхования и неадекватного/отсутствующего уровня государственного субсидирования фармацевтической отрасли. Расходы на лекарства в этих государствах являются непомерным бременем как для пациентов, так и для государственных бюджетов этих стран.

Пошлины, налоги, наценки, стоимость дистрибьюции зачастую слишком высоки и, как правило, составляют 30–45% итоговой розничной цены, а в некоторых случаях эта цифра достигает 80%. При этом зачастую львиная доля итоговой цены препарата аккумулируется фармпроизводителями.

Сколько бы ни стоило, лишь бы недорого

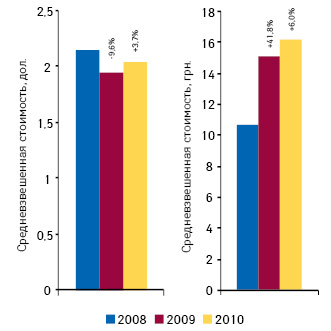

В Украине по итогам января–октября 2010 г. средневзвешенная стоимость 1 упаковки лекарственных средств составила 16,2 грн., увеличившись на 7% по сравнению с аналогичным периодом предыдущего года (рис. 1). В долларовом эквиваленте этот показатель составил 2,05 дол., причем после прошлогоднего кризисного падения он так и не восстановился до уровня 2008 г. — 2,16 дол. Снижение средневзвешенной стоимости1 упаковки лекарственных средств в долларовом эквиваленте было обусловлено опережающими темпами прироста стоимости доллара США относительно гривни, смещением ценовой структуры с дорогостоящих в сторону более дешевых препаратов, в частности увеличением потребления сравнительно недорогих отечественных лекарств.

Так, в 2009 г. курс доллара относительно украинской гривни повысился на 48% по сравнению с предыдущим годом, в то время как средневзвешенная стоимость лекарственных средств на украинском рынке аптечных продаж увеличилась по итогам 10 мес 2009 г. на 42% по сравнению с аналогичным периодом 2008 г.

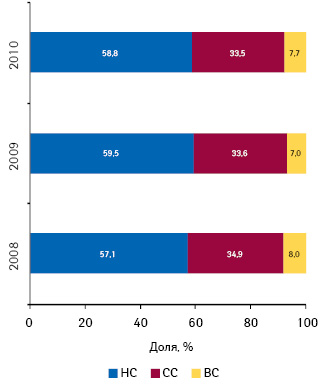

Что касается ценовой структуры рынка аптечных продаж препаратов, то в кризисный 2009 г. в условиях тотальной экономии сократилась доля дорогостоящих препаратов в общем объеме физического потребления в пользу дешевых лекарственных средств (рис. 2).

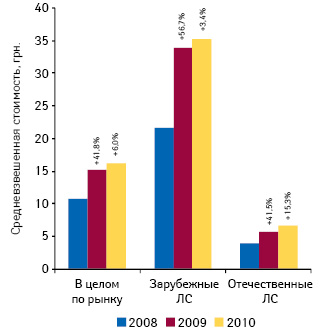

Перестановки в ценовой структуре в значительной степени были обусловлены ростом аптечных продаж недорогих отечественных препаратов, их удельный вес в общем объеме аптечных продаж по итогам 10 мес 2010 г. увеличился с 23 до 25% в денежном выражении по сравнению с аналогичным периодом предыдущего года. Отметим, что средневзвешенная стоимость 1 упаковки лекарственных средств отечественного производства по итогам 10 мес 2009 г. составила 5,6 грн., а для импортных препаратов — 34 грн. (рис. 3).

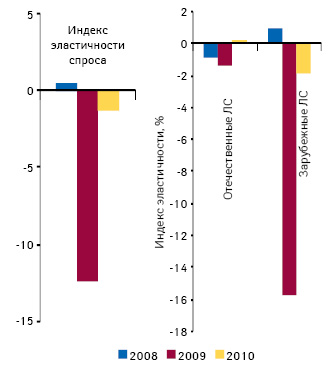

Как ни печально, но даже в таком социально значимом сегменте украинского розничного рынка, как аптечные продажи, спрос в нашей стране эластичен. Так, в докризисный период индекс эластичности спроса (степень реакции покупателя на изменение цен, уровня доходов) на лекарства в целом по рынку аптечных продаж был приближен к нулю, что свидетельствовало практически об отсутствии ценовой чувствительности потребителей. Отметим, что в разрезе препаратов отечественного и зарубежного производства первые отличались более высокой эластичностью спроса (рис. 4). С началом кризиса ситуация коренным образом изменилась — показатель эластичности спроса по итогам 2009 г. достиг в целом по рынку –12,4% (фактор цены начал оказывать существенное влияние на принятие потребительских решений о приобретении лекарственных средств). Примечательно, что в этот период для дорогостоящих зарубежных препаратов была отмечена существенно более высокая эластичность спроса по сравнению с сегментом украинских препаратов.

Таким образом, в кризисный период потребители переоценили свое отношение к отечественной продукции, которая ранее была овеяна мифами в отношении более низкого качества по сравнению с зарубежными аналогами. В текущем году эластичность спроса на украинском рынке аптечных продаж лекарств начала постепенно возвращаться на докризисный уровень, причем доверие к отечественным препаратам, завоеванное в 2009 г., в настоящее время сохранилось, индекс эластичности спроса в этом сегменте по итогам 10 мес 2010 г. составил 0,2%.

Анализ цен на лекарства вне контекста уровня доходов населения и инфляционных процессов в целом по стране представляется некорректным. В Украине наблюдается перманентный рост цен на продукты питания, бензин, коммунальные услуги и др. Индекс потребительских цен на товары и услуги в целом по Украине демонстрирует в текущем году (за исключением января) опережающую динамику по сравнению с таковым для фармацевтической продукции, медицинских товаров и оборудования (рис. 5).

А что в это время происходит с заработной платой? В Украине, к сожалению, не принято корректировать заработную плату в соответствии с инфляционными процессами. Темпы прироста номинальной заработной платы (доход без учета покупательной способности денег, уровня цен, инфляции) значительно опережают реальные (рис. 6). Теоретически уровень заработной платы повышается, а реальная покупательная способность по-прежнему оставляет желать лучшего. Так, в 2009 г. номинальная заработная плата в Украине возросла на 6% по сравнению с предыдущим годом, в то время как реальная заработная плата снизилась на 9%.

Печальный факт — по уровню заработной платы Украина, согласно данным, опубликованным на информационном портале «ТСН», проигрывает всем европейским странам.

ДИФФЕРЕНЦИАЦИЯ ЦЕН: МЕЖСТРАНОВАЯ И ВНУТРИРЫНОЧНАЯ

В мире распространена практика дифференцированного подхода к ценообразованию на лекарственные средства на фармрынках различных стран. В частности, весьма привлекательными для фармкомпаний являются развивающиеся рынки, которые представляют собой значительную платформу для расширения присутствия на мировом фармрынке ввиду высокого потенциала роста объема продаж. При этом в таких странах устанавливаются цены на лекарства в разы ниже, чем на крупных развитых фармрынках, сообразно уровню доходов населения этих стран, а прибыльность достигается за счет наращения физического объема потребления.

Для понимания межстранового дисбаланса цен следует принимать во внимание факторы, которые учитываются при разработке ценовой стратегии фармкомпании. Наряду с традиционными детерминантами цены (издержки производства, маркетинга и дистрибьюции, уровень ожидаемой прибыли, спрос на продукт) разброс по этому показателю в международном масштабе определяется уровнем доходов населения (платежеспособный спрос) и, как следствие, — ценовой эластичностью спроса, уровнем развития локального производства, конкурентной средой, государственной политикой в сфере регулирования цен, а также степенью развития и стоимостью R&D на конкретном рынке.

Обращая внимание на последний пункт, важно понимать, что дифференцированное ценообразование на лекарства влечет за собой перераспределение расходов на R&D. По сути страны с высоким уровнем экономического развития и более высокими ценами на лекарства спонсируют инновации, которые впоследствии также потребляются в менее обеспеченных странах.

Более детально остановимся на таком ключевом аспекте ценообразования, как платежеспособный спрос. Когда речь идет о дифференциации доходов населения в различных странах, фармкомпании прибегают к ценовой дискриминации посредством сегментации рынка по критерию платежеспособности потребителей. Один и тот же препарат фармкомпания предлагает по низкой цене в странах с повышенной ценовой чувствительностью и, соответственно, по высокой цене — на рынках с более высоким уровнем благосостояния населения. Таким образом, максимизация прибыли компании обеспечивается за счет выбора оптимального сочетания цен и объема продаж в целом. Следует отметить, что ценовая чувствительность в странах с наличием государственных программ медицинского страхования минимальна. Более того в некоторых случаях, когда госсектор рынка лекарств составляет львиную долю фармацевтического обеспечения, государство, являясь основным покупателем, практически диктует цены фармкомпаниям (монопсония).

В контексте вышесказанного интересно на конкретных примерах сравнить цены на одни и те же препараты в Украине и Болгарии. Отметим, эти две страны наряду с географической близостью имеют общие славянские корни, при этом Болгария, с недавнего времени являющаяся членом Евросоюза, опережает Украину по уровню экономического развития. По итогам 2008 г., согласно данным МВФ, объем ВВП на душу населения, рассчитанный по паритету покупательной способности, в Болгарии составил 12,4 тыс. дол., а в Украине — 7,6 тыс. дол.

Сравнительный анализ цен на некоторые препараты в Украине и Болгарии показал, что на отечественном фармрынке эти лекарства в разы дешевле (таблица).

| Таблица | Сравнение розничных цен на некоторые препараты в Украине и Болгарии* |

| Полное наименование препарата | Производитель | Украина | Отпускная цена в Болгарии, евро | Отклонение розничной цены в Болгарии от таковой в Украине | ||

| Средневзвешенная стоимость 1 упаковки в 2009 г., евро | Средневзвешенная стоимость 1 упаковки в 2010 г., евро | Темпы прироста/убыли розничной цены в евроэквиваленте | ||||

| АСПИРИН® C, табл. шип., № 10 | Bayer | 1,8 | 2,2 | 24 | 5,4 | 2,5 |

| АСПИРИН КАРДИО, табл. п/о кишечно-раств. 100 мг, №20 | Bayer | 2,2 | 2,5 | 14 | 2,8 | 1,1 |

| ЦИКЛОДИНОН®, табл. п/о, № 30 | Bionorica | 8,7 | 7,6 | -12 | 11,0 | 1,4 |

| КЛАРИТИН®, сироп фл. 120 мл, № 1 | Merck&Co. | 6,3 | 6,2 | -2 | 17,7 | 2,9 |

| КЛАРИТИН®, табл. 10 мг, № 10 | Merck&Co. | 4,8 | 4,7 | -2 | 13,7 | 2,9 |

| КОЛДРЕКС ХОТРЕМ® МЕД И ЛИМОН, пор. д/оральн. р-ра пакетик 5 г, № 10 | GlaxoSmithKline | 3,1 | 3,4 | 10 | 8,4 | 2,5 |

| КОЛДРЕКС ХОТРЕМ® ЧЕРНАЯ СМОРОДИНА, пор. д/п р-ра д/перор. прим. пакетик 5 г, № 10 | GlaxoSmithKline | 2,9 | 3,1 | 9 | 6,9 | 2,2 |

| НО-ШПА®, табл. 40 мг блистер, № 20 | sanofi-aventis | 1,1 | 1,2 | 10 | 3,5 | 2,9 |

| МЕЗИМ® ФОРТЕ, табл. п/о, № 20 | Berlin-Chemie/Menarini Group | 1,2 | 1,2 | -3 | 2,9 | 2,5 |

| ЭФФЕРАЛГАН, табл. шип. 500 мг, № 16 | Bristol Mayers Squibb | 1,9 | 1,9 | -3 | 3,8 | 2,1 |

По сравнению с западноевропейскими рынками и США разброс цен на лекарства в Украине еще более ярко выражен сообразно дифференциации доходов в этих странах.

Интересным представляется также сравнительный анализ потребления и средневзвешенной стоимости лекарственных средств в Украине и странах, находящихся на более близком к ней уровне экономического развития и со схожей культурой потребления препаратов, — некоторых рынках стран постсоветского пространства.

Среднее потребление лекарств на душу населения в странах СНГ остается очень низким на фоне других восточноевропейских соседей и тем более западных стран (для стран СНГ этот показатель не превышает 100 дол. в год, а в Латвии, например, составляет около 200 дол.). Такой разрыв в размере расходов на лекарства в различных странах определяется, прежде всего, уровнем экономического развития страны в целом и благосостояния населения в частности, а также доступностью медицинских услуг и культурой потребления.

На Западе значительное внимание уделяется мерам по предотвращению болезни, в том числе — профилактическим курсам лечения, в то время как в странах постсоветского пространства к медикаментозной терапии обращаются преимущественно по факту заболевания и далеко не всегда на ранних его стадиях.

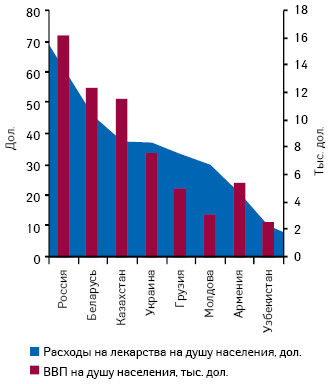

Рис. 7

Сопоставление расходов на лекарственные средства и ВВП на душу населения свидетельствует о том, что эти два показателя находятся в прямой зависимости (рис. 7). Максимальный объем потребления лекарств в денежном выражении в расчете на душу населения среди исследуемых стран по итогам января–сентября текущего года отмечают для России. На 2-м и 3-м местах расположились Беларусь и Казахстан соответственно. Украина заняла 4-е место.

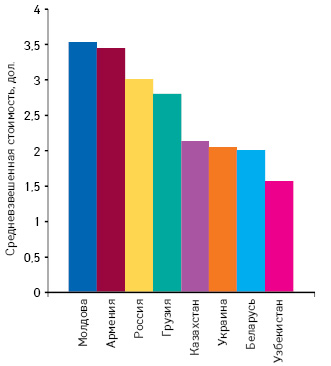

Итак, градация среднедушевых расходов на лекарства в исследуемых странах сообразна объему ВВП в расчете на душу населения, при этом влияние средневзвешенной стоимости на эту величину минимально (рис. 8). Максимальное значение средневзвешенной стоимости 1 упаковки лекарственных средств отмечено в Молдове и Армении — около 3,5 дол., 3-ю позицию занимает Россия — 3 дол., за ней следует Грузия — 2,8 дол. В Казахстане, Украине и Беларуси средневзвешенная стоимость 1 упаковки лекарственных средств находится приблизительно на одном уровне и составляет около 2 дол. Самое низкое значение по этому показателю зафиксировано в Узбекистане, где ВВП на душу населения и среднедушевое потребление лекарственных средств также находится на минимальном уровне относительно других стран СНГ.

Необходимо напомнить, что средневзвешенная стоимость 1 упаковки лекарств, помимо уровня цен, в значительной степени определяется также ценовой структурой рынка. Чем больше дорогостоящих препаратов потребляется на рынке, тем выше средневзвешенная стоимость 1 упаковки лекарственных средств и, соответственно, наоборот. Важно также учитывать соотношение препаратов зарубежного и локального производства — последние, как правило, отличаются более низкой стоимостью. Соответственно, чем выше удельный вес препаратов локального производства в общем объеме розничной реализации, тем ниже средневзвешенная стоимость 1 упаковки лекарств в целом по рынку.

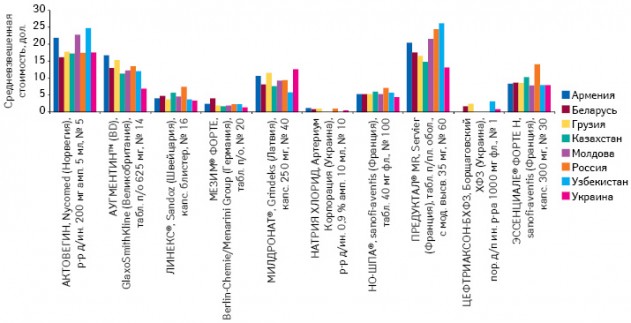

При сопоставлении в исследуемых странах СНГ средневзвешенной стоимости 1 упаковки некоторых лекарственных форм (с учетом количества в упаковке и производителя) в рамках топ-10 брэндов лекарственных средств по объему аптечных продаж на украинском рынке в денежном выражении было выявлено, что в Украине этот показатель по большинству позиций находится на самом низком уровне (рис. 9). Исключением является МИЛДРОНАТ. Максимальные значения средневзвешенной стоимости 1 упаковки для большинства анализируемых брэндов отмечают преимущественно для России.

Большинство рассмотренных примеров свидетельствует о том, что в Украине цены на лекарства ниже, чем в других странах. Однако на отечественном фармрынке замечены некоторые случаи необоснованного завышения цен. Как подсказывает зарубежный опыт, решение подобных проблем заложено в контроле цен препаратов, поступающих на локальный рынок, посредством введения референтного ценообразования. Такой механизм установления цен на лекарства базируется на данных о референтных ценах в группе идентичных или эквивалентных продуктов. За основу принимается самая низкая или средняя цена в группе. При таком механизме контроля цен производители могут свободно устанавливать свои цены, однако в условиях конкуренции цены зачастую вращаются вокруг референтной стоимости на продукты этой группы.

Что касается дифференциации цен внутри страны, то она обусловлена иными причинами. Прежде всего, напомним, что товар от производителя к потребителю попадает не напрямую, а проходит еще такие звенья товаропроводящей цепи, как дистрибьютор и аптека. На каждом этапе пути к потребителю этот товар прибавляет в стоимости, так как каждый участник товаропроводящей цепи старается компенсировать определенные издержки и имеет свой экономический интерес. При этом цены регулируются рынком, участники которого в условиях жесткой конкуренции наряду с использованием методов неценовой конкуренции (например повышение качества сервиса) активно используют ценовой фактор для улучшения позиций на рынке. Помимо непосредственно снижения цен, на всех уровнях товаропроводящей цепи используются косвенные методы ценовой конкуренции — скидки (например производитель предоставляет скидки дистрибьютору в зависимости от размера приобретаемой партии лекарств, обеспечивая тем самым экономию за счет объема).

На отечественном фармацевтическом рынке представлено около 2,5 тыс. производителей лекарственных средств, почти 300 дистрибьюторов, свыше 23 тыс. розничных торговых точек. Такое насыщение рынка гарантирует высокий уровень конкуренции во всех сегментах украинской Фармы.

Зачастую возникает вопрос, чем обусловлен широкий диапазон цен на один и тот же препарат в различных аптеках. Цены в аптеках формируются с учетом закупочных цен (которые могут варьировать в зависимости от предоставляемых дистрибьютором скидок), расходов на логистику и хранение лекарств, зарплаты сотрудников, аренды помещения и т.д. При этом конкурентные механизмы лучше любого регулирующего органа поддерживают баланс на рынке — те аптеки, которые устанавливают завышенные цены, проигрывают в прибыли, так как покупатель, имея возможность выбора, может приобрести этот препарат по более низкой цене. Таким образом, здоровая конкуренция на рынке способствует поиску оптимального уровня цен.

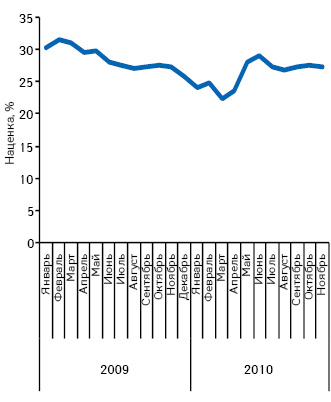

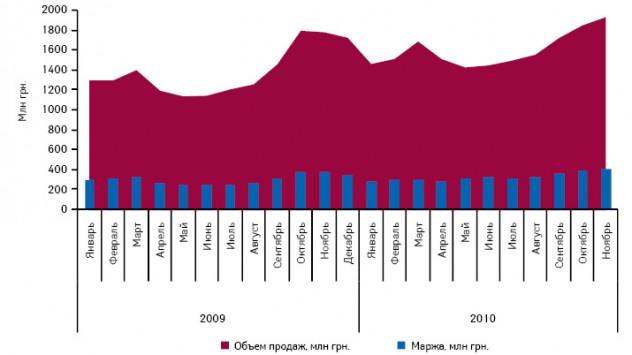

Под влиянием рыночных механизмов средняя аптечная наценка по итогам января–октября 2010 г. снизилась по сравнению с аналогичным периодом предыдущего года с 29 до 26% (рис. 10). В это же время объем валовой маржи аптечных учреждений увеличился на 9%. Это свидетельствует об отсутствии существенной корреляции между розничной наценкой и объемом валовой маржи аптечных учреждений. При этом динамика валовой маржи и объема фармацевтического рынка в целом прямо пропорциональны (рис. 11).

В свою очередь, динамика рынка аптечных продаж лекарственных средств определяется изменением номинальных доходов населения. По мере улучшения благосостояния населения закономерно увеличивается объем розничной реализации лекарственных средств (рис. 12).

Рис. 12

ПОДВОДЯ ИТОГИ

Итак, проблемы подорожания товаров и услуг в стране лежат в 2 макроэкономических плоскостях — рост цен на товары и услуги наряду с отсутствием надлежащего повышения благосостояния населения.

Неудивительно, что в Украине цены на лекарства ниже, чем в странах с более высоким уровнем ВВП и средних доходов на душу населения. Помимо низкого уровня доходов, определяющим фактором установления на украинском рынке сравнительно невысоких цен является доминирование розничного сегмента (при отсутствии системы государственного медицинского страхования расходы на лекарства оплачиваются из личных средств граждан). Как следствие — определяемый потребителем характер спроса на фармрынке приводит к повышенной ценовой чувствительности. Подобная ситуация побуждает операторов рынка, движимых конкуренцией, проявлять высокую ценовую гибкость.

(©) Donnarae | Dreamstime.com \ Dreamstock.ru

**Данные по странам СНГ учитывают объем аптечных закупок лекарственных средств в пересчете на розничные цены. За основу при анализе аптечных продаж в странах СНГ были взяты данные российского центра маркетинговых исследований «Фармэксперт» и аналитической системы исследования рынка «PharmXplorer»/«Фармстандарт» компании «Proxima Research». ВВП на душу населения — по данным МВФ за 2008 г.

.png)