Фармрынки СНГ: итоги 2010 г.

- Новости /

-

4618

МЕТОДОЛОГИЯ

В данной публикации представлен анализ розничных рынков лекарственных средств России, Украины, Казахстана, Беларуси, Азербайджана, Узбекистана, Грузии, Молдовы и Армении.

Информация о розничных рынках лекарственных средств Sale In (в ценах входа в аптеки) представлена в пересчете на розничные цены. Далее под розничным рынком (фармрынком) будем подразумевать аптечные закупки в пересчете на розничные цены. Данные по розничным рынкам лекарственных средств в странах СНГ в денежном выражении с целью сопоставимости представлены в долларовом эквиваленте. Анализируемый период в этой публикации — 2010 г., базис для сравнения — 2008 и 2009 г.

Сведения о розничном рынке лекарственных средств Украины основываются на данных аналитической системы исследования рынка «PharmXplorer»/«Фармстандарт» компании «Proxima Research», а остальных стран СНГ — на данных российского центра маркетинговых исследований «Фармэксперт».

РЫНКИ

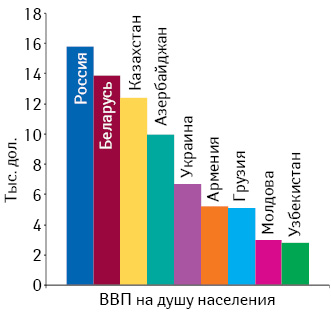

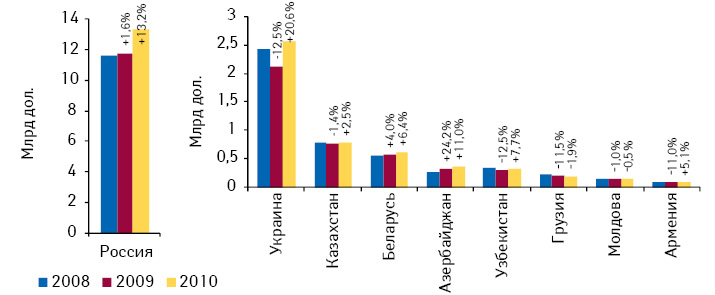

Среди стран СНГ лидером по объему розничного рынка лекарственных средств и расходам на душу населения является Россия (рис. 1). Украина, занимающая 2-е место по объему рынка после России, в анализируемый период продемонстрировала максимальные темпы прироста объема фармрынка в денежном выражении по сравнению с 2009 г. В Казахстане, Беларуси и Азербайджане также отмечена положительная, но менее скромная динамика фармрынков по сравнению со странами-лидерами. Грузия, Молдова, Армения и Узбекистан характеризуются минимальными количественными показателями развития фармрынка.

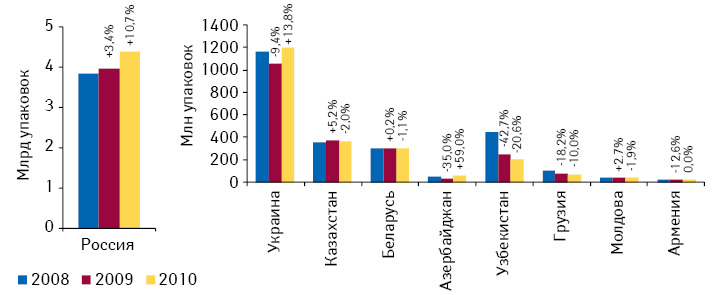

В настоящее время среди стран СНГ лишь 2 фармрынка исчисляются миллиардами в долларах и упаковках. Так, по итогам 2010 г. объем розничных продаж лекарственных средств в России составил 13,3 млрд дол. США за 4,4 млрд упаковок, а в Украине этот показатель составил 2,6 млрд и 1,2 млрд соответственно (табл. 1). Для этих стран в 2010 г. также отмечены максимальные темпы прироста фармрынков в денежном выражении по сравнению с предыдущим годом — +13,2% в России и +20,6% в Украине (рис. 3, 4). Далее следует сопоставимые между собой по объему фармрынки Казахстана и Беларуси — 600–800 млн дол. в денежном и 300–370 млн упаковок в натуральном выражении. Остальные фармрынки — Азербайджан, Узбекистан, Грузия, Молдова и Армения — аккумулировали в денежном выражении в 2010 г. до 400 млн дол., а в натуральном — до 80 млн упаковок, за исключением Узбекистана, где этот показатель составил 203 млн упаковок.

| Таблица 1 | Объем розничных рынков лекарственных средств в странах СНГ в денежном и натуральном выражении по итогам 2010 г. с указанием темпов прироста/убыли по сравнению с предыдущим годом |

| Страна | Денежное выражение | Натуральное выражение | ||

| Объем продаж, млн дол. | Темпы прироста, % | Объем продаж, млн упаковок | Темпы прироста, % | |

| Россия | 13 330 | 13,2 | 4390 | 10,7 |

| Украина | 2557 | 20,6 | 1205 | 13,8 |

| Казахстан | 794 | 2,5 | 371 | –2,0 |

| Беларусь | 623 | 6,4 | 304 | –1,1 |

| Азербайджан | 373 | 11,0 | 59 | 59,0 |

| Узбекистан | 323 | 7,7 | 203 | –20,6 |

| Грузия | 198 | –1,9 | 76 | –10,0 |

| Молдова | 148 | –0,5 | 41 | –1,9 |

| Армения | 94 | 5,1 | 27 | 0,0 |

В анализируемый период максимальные темпы прироста объема фармрынка в натуральном выражении по сравнению с предыдущим годом отмечены для Азербайджана — +59% (см. рис. 4). Стремительный рост рынка в этот период в значительной степени был обусловлен отменой запрета рекламы безрецептурных лекарств в СМИ, который был введен в 2006 г. и тем самым негативно отразился на развитии рынка в последующие годы.

Умеренную динамику фармрынков в натуральном выражении в 2010 г. по сравнению с предыдущим годом продемонстрировали Украина и Россия — +13,8 и +10,7%. В Армении объем рынка сохранился на уровне 2009 г., а для остальных стран отмечена убыль по этому показателю.

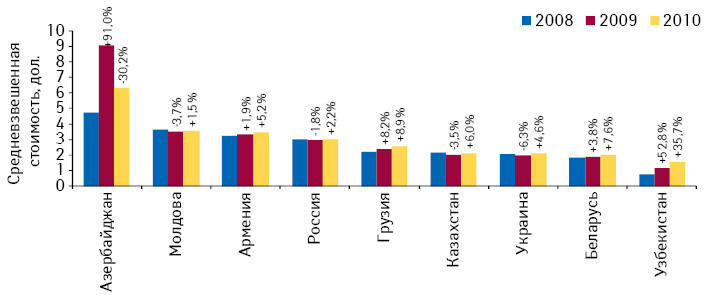

Средневзвешенная стоимость 1 упаковки лекарственных средств на фармрынках СНГ варьирует (рис. 5). Максимальное значение этого показателя — 6,3 дол. — зафиксировано в Азербайджане, что в значительной степени обусловлено изменением курса азербайджанского маната по отношению к доллару. В частности, в кризисный период, когда в большинстве стран Содружества была отмечена существенная девальвация национальных валют, в Азербайджане, напротив, произошло укрепление маната по отношению к доллару. В остальных странах этот показатель находится в диапазоне 1,6–3,6 дол. Украина занимает 3-е место с конца по уровню средневзвешенной стоимости 1 упаковки лекарственных средств, которая составляет 2,1 дол.

В 2010 г. средневзвешенная стоимость 1 упаковки лекарственных средств в долларовом эквиваленте на фармрынках России, Украины, Казахстана и Молдовы восстановилась до уровня 2008 г. после снижения в 2009 г. В Армении, Грузии, Беларуси и Узбекистане этот показатель на протяжении последних 3 лет демонстрировал планомерный прирост. А в Азербайджане в 2010 г. (после значительного прироста средневзвешенной стоимости лекарственных средств в 2009 г.) было отмечено ее снижение.

Существенной характеристикой фармрынков является долевое участие государства в объеме расходов на лекарственное обеспечение. В странах СНГ львиная доля расходов на лекарственные средства оплачивается непосредственно из кармана потребителей. При этом соотношение государственных/частных расходов в этих странах варьирует. Основной формой государственного участия в финансировании лекарственного обеспечения являются госпитальные закупки, во многих странах развивается государственное медицинское страхование, в некоторых получила распространение система льготного обеспечения населения лекарствами. Следует отметить, что в Украине ситуация в сфере государственного финансирования лекарственного обеспечения оставляет желать лучшего — отсутствует система государственного медицинского страхования, а удельный вес госпитальных закупок в общем объеме фармрынка в последние годы сокращается (см. Еженедельник «Аптека» № 10 (781) от 14.03.2011 г.).

Для всех стран СНГ характерна схожая черта — на фоне невысоких доходов населения расходы на лекарства в расчете на душу населения в исследуемых странах по сравнению с экономически более развитыми государствами в разы ниже. Так, если в странах СНГ среднедушевое потребление лекарств не превышает 100 дол., то в странах Центрально-Восточной Европы, например, в Чехии, этот показатель составляет 331 дол., Словакии — 254 дол., Польше — 154 дол. (согласно данным, опубликованным на сайте investory.com.ua), а в западноевропейских государствах и того выше.

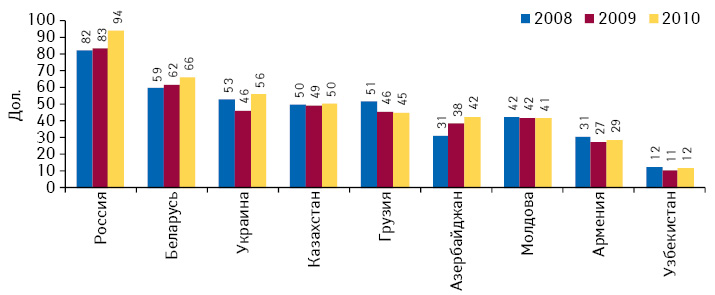

По уровню среднедушевых расходов на лекарственные средства лидером среди стран СНГ является Россия — 94 дол. в 2010 г. (рис. 6). На 2-м месте расположилась Беларусь с показателем на уровне 66 дол., на 3-м — Украина — 56 дол. В Казахстане, Грузии, Азербайджане и Молдове этот показатель находится в диапазоне 40–50 дол. Самый низкий уровень расходов на лекарства на душу населения отмечен для Армении и Узбекистана — 29 и 12 дол. соответственно.

Среди исследуемых стран расходы на лекарства в течение последних 3 лет по эволюционному пути развивались лишь в России, Беларуси и Азербайджане, планомерно повышая этот показатель. В Украине в 2008–2010 гг. отмечен суммарный рост расходов с 53 до 56 дол., однако в 2009 г. было отмечено их значительное снижение. В Казахстане, Молдове, Армении и Узбекистане на протяжение последних 3 лет в сфере расходов на лекарства на душу населения выявлены процессы стагнации. Грузия — единственная среди исследуемых стран, где в 2008–2010 гг. этот показатель стабильно демонстрировал негативную динамику.

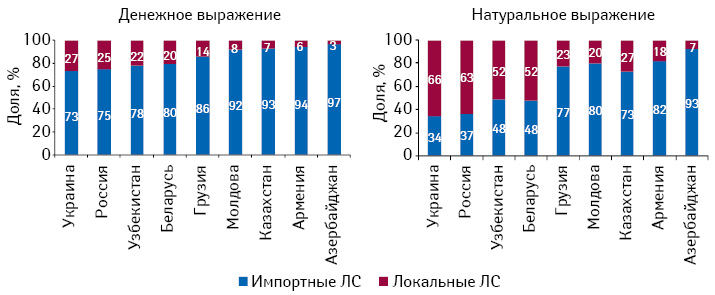

Среди исследуемых стран СНГ на фармрынках Украины, России, Беларуси и Узбекистана локальные производители покрывают более половины потребностей розничного рынка лекарственных средств в натуральном выражении, при этом в денежном выражении за счет более высокой средневзвешенной стоимости львиную долю продаж аккумулирует импортная продукция. В частности, наиболее сильные позиции локальные производители занимают в Украине, их удельный вес 27% в денежном и 66% в натуральном выражении (рис. 7). В России отмечена схожая структура фармрынка — локальные производители аккумулируют долю в размере 25 и 63% соответственно. В Узбекистане и Беларуси сегмент локальных производителей также весьма развит — их удельный вес составляет около 20% в денежном и более 50% в натуральном выражении. В Грузии, Молдове, Казахстане, Армении и Азербайджане местные производители покрывают менее 15% потребностей розничного рынка лекарственных средств в денежном выражении и до 30% — в упаковках.

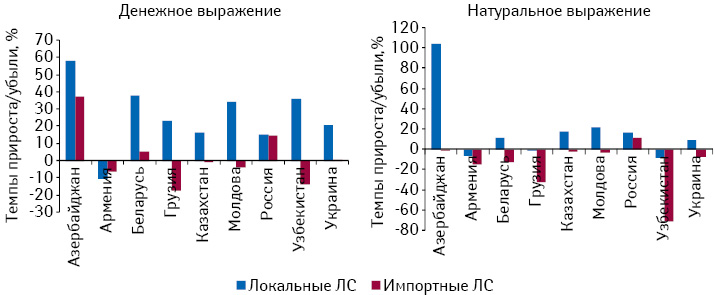

В кризисный и последующий периоды структура фармрынков под влиянием различных факторов, оказавших существенное влияние на платежеспособный спрос, подверглась некоторым метаморфозам. На примере украинского рынка — в 2009 г. было отмечено смещение потребления с дорогих на более дешевые препараты (в частности за счет увеличения потребления менее дорогостоящих на фоне импортных аналогов препаратов локального производства), а в минувшем году рынок характеризовался восстановлением докризисной структуры спроса. Таким образом, чтобы проследить итоговую динамику розничных рынков лекарственных средств в разрезе локального и зарубежного производства за последние 2 года, целесообразно проанализировать их суммарные темпы прироста за 2010 г. по сравнению с 2008 г. В этот период динамика всех исследуемых рынков СНГ характеризуется опережающим развитием сегмента лекарственных средств локального производства (рис. 8). Единственным исключением стал фармрынок Армении, для которого была отмечена убыль в обоих сегментах не только в натуральном, но и в денежном выражении. Для всех остальных рынков, кроме Армении, в стоимостном выражении сегмент локальных производителей в 2008–2010 гг. продемонстрировал положительную динамику развития, а в сегменте импорта убыль была зафиксирована в Грузии, Молдове и Узбекистане.

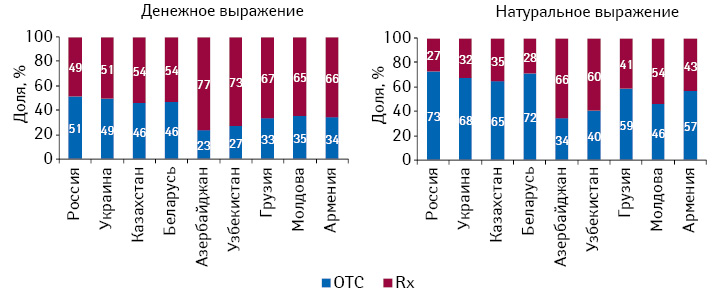

В разрезе рецептурного статуса лекарственных средств на крупнейших розничных рынках — России, Украины, Казахстана и Беларуси — около половины объема в стоимостном выражении аккумулируют безрецептурные препараты, а в натуральном выражении на их долю приходится более 65% (рис. 9). Для Азербайджана, Узбекистана и Молдовы характерно превалирование рецептурных лекарственных средств в денежном и натуральном выражении. В Грузии и Армении удельный вес рецептурных препаратов составляет 2/3 объема розничного рынка в денежном и более 40% в натуральном выражении.

Фармакотерапевтическая структура розничных рынков лекарственных средств в странах СНГ довольна схожа, состав топ-5 групп АТС-классификации идентичен и включает препараты групп A «Средства, влияющие на пищеварительную систему и метаболизм», C «Средства, влияющие на сердечно-сосудистую систему», J «Противомикробные средства для системного применения», N «Средства, действующие на нервную систему» и R «Средства, действующие на респираторную систему» (табл. 2). Исключением являются Россия и Узбекистан, где вместо препаратов групп J и R соответственно в топ-5 входят G «Средства, влияющие на мочеполовую систему и половые гормоны» и B «Средства, влияющие на систему крови и гемопоэз». При этом последовательность АТС-групп по объему розничных продаж в денежном выражении варьирует в различных странах.

| Таблица 2 | Фармакотерапевтическая структура розничных рынков лекарственных средств в странах СНГ в денежном выражении по итогам 2010 г. |

| Азербайджан | Армения | Беларусь | Грузия | Казахстан | Молдова | Россия | Узбекистан | Украина | |

| 1 | A | C | A | A | A | A | A | J | A |

| 2 | J | A | C | C | R | J | R | A | R |

| 3 | C | J | N | J | N | N | N | B | C |

| 4 | N | N | R | N | J | C | C | N | N |

| 5 | R | R | J | R | C | R | G | C | J |

Примечательно, что практически во всех исследуемых странах наиболее востребованными в стоимостном выражении являются препараты группы А. Но и в данном случае есть свои исключения. Так, в Армении максимальный объем аптечной выручки аккумулируют препараты группы С, что вполне соответствует структуре смертности в стране — заболевания сердечено-сосудистой системы здесь стали причиной более половины всех смертей. А в Узбекистане наибольшим спросом в стоимостном выражении пользуются препараты группы J.

Интересно, что уровень консолидации на розничных рынках лекарственных средств стран СНГ непосредственно соотносится с общей емкостью рынка и количеством корпораций, чья продукция представлена в аптеках. Максимальный уровень консолидации в сегменте корпораций по объему розничных продаж лекарств в денежном выражении отмечен в Армении и Казахстане — 45 и 41% соответственно (табл. 3). В Украине этот показатель один из самых низких среди стран СНГ — 33% при общем количестве корпораций 581. Минимальное значение по показателю консолидации отмечают для Азербайджана — 21%, где на фоне сравнительно невысокой емкости фармрынка представлено почти 600 корпораций. Следует отметить, что больше корпораций, чем в Азербайджане, представлено лишь на российском рынке, емкость которого на порядок больше. В остальных странах уровень концентрации в сегменте корпораций колеблется в диапазоне 36–39%.

В Украине по итогам 2010 г. по объему розничных продаж лекарственных средств в денежном выражении была корпорация «Menarini Group», которая также входит в топ-10 всех исследуемых стран. Также на всех фармрынках СНГ в числе ведущих корпораций — «sanofi-aventis».

| Таблица 3 | Топ-10 корпораций по объему розничной реализации лекарственных средств в денежном выражении в странах СНГ в 2010 г. |

| Азербайджан | Армения | Беларусь | Грузия | Казахстан | Молдова | Россия | Узбекистан | Украина | |

| 1 | Sanofi-Aventis | Servier | Bayer | Аверси-Рационал | Novartis | Gedeon Richter | Novartis | Menarini Group | Menarini Group |

| 2 | Servier | Novartis | Servier | УОРЛД МЕДИСИН | Sanofi-Aventis | Menarini Group | ФАРМСТАНДАРТ | ЖУРАБЕК ЛАБОРАТОРИЕС | Sanofi-Aventis |

| 3 | GlaxoSmithKline | GlaxoSmithKline | Борисовский ЗМП | Servier | Nycomed | GlaxoSmithKline | Bayer | Sanofi-Aventis | Фармак |

| 4 | Menarini Group | Nycomed | Sanofi-Aventis | Г.М.П. ЛТД | Bayer | KRKA | Servier | GlaxoSmithKline | Novartis |

| 5 | Novartis | Gedeon Richter | Novartis | Sanofi-Aventis | Teva | Servier | Menarini Group | KRKA | Servier |

| 6 | Gedeon Richter | Menarini Group | Белмедпрепараты | GlaxoSmithKline | Menarini Group | УОРЛД МЕДИСИН | Sanofi-Aventis | Novartis | GlaxoSmithKline |

| 7 | Heel | Sanofi-Aventis | Gedeon Richter | Menarini Group | Gedeon Richter | Sanofi-Aventis | Nycomed | Nycomed | Дарница |

| 8 | Nycomed | Bayer | ФАРМЛЭНД | Nycomed | Servier | Bayer | Teva | Фармак | Корпорация Артериум |

| 9 | УОРЛД МЕДИСИН | УОРЛД МЕДИСИН | Menarini Group | Novartis | GlaxoSmithKline | Bilim Pharmaceuticals | Gedeon Richter | Стада-Нижфарм | Bayer |

| 10 | Teva | KRKA | Nycomed | Gedeon Richter | Химфарм | Nycomed | Стада-Нижфарм | Gedeon Richter | Teva |

| Доля топ-10 корпораций в объеме рынка, % | 21 | 45 | 38 | 36 | 41 | 36 | 38 | 39 | 33 |

| Общее количество корпораций | 594 | 270 | 364 | 419 | 404 | 330 | 929 | 245 | 581 |

ИТОГИ

Украина на арене СНГ по показателям развития фармрынка занимает достаточно крепкие позиции — являясь лидером по темпам его прироста в денежном выражении, занимая 2-е место по объему рынка после России и исчисляясь миллиардами долларов и упаковок. Схожая культура потребления лекарств и уровень экономического развития исследуемых стран предопределили низкий уровень среднедушевого потребления лекарств на их фармрынках по сравнению с более развитыми странами. Сегодня отечественный фармрынок на фоне других европейских стран не может похвастать уровнем расходов на лекарства на душу населения, однако на фоне своих собратьев по СНГ Украина занимает ведущие позиции по этому показателю, даже невзирая на низкий ВВП на душу населения.

.png)